Introducción[1]

La queja, a nivel tributario tiene distintas manifestaciones, entre las que se encuentran las que se presentan ante la Sunat, la Defensoría del Contribuyente y Usuario Aduanero (Defcon); y la prevista en el artículo 155 del CT. Considerando que cada una de estas “quejas” tiene una regulación específica, finalidades y efectos particulares, resulta relevante revisar cada una, a fin de establecer su idoneidad en función del problema que se pretenda resolver u objetivo que persiga el contribuyente. Bajo ese contexto, en la segunda parte de la presente nota, se aborda la queja que se presenta ante la Defcon y la.prevista en el artículo 155 del CT.

3. Quejas ante la Defensoría del Contribuyente (Defcon)

3.1. Aspectos generales y facultades

Mediante la duodécima disposición final del D. Leg. Nº 953[2], se creó la Defensoría del Contribuyente y del Usuario Aduanero adscrito al Sector Economía y Finanzas (en adelante, Defcon).

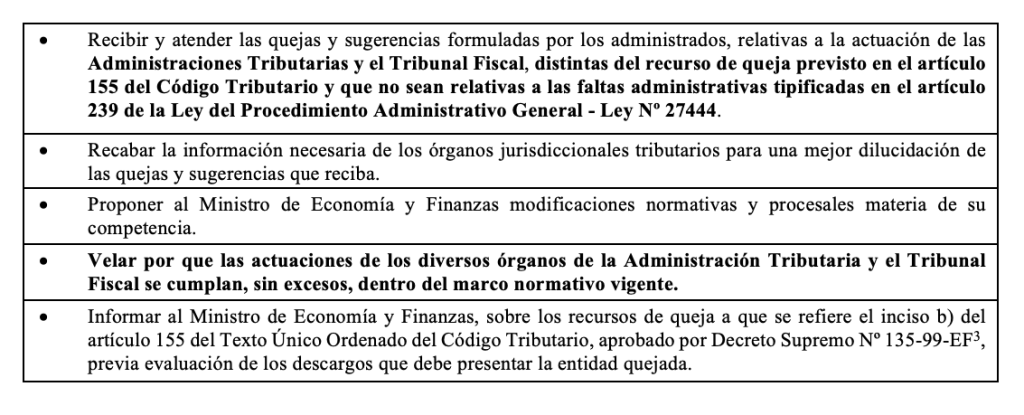

Por otra parte, en el D.S. Nº 050-2004-EF, se establece las funciones del defensor del Contribuyente y del Usuario Aduanero, entre las cuales se encuentra:

Como se observa, el defensor del contribuyente no solo se encarga de recibir las quejas y sugerencias formuladas por los administrados, sino también informar al Ministro de Economía la procedencia de las quejas interpuestas contra el Tribunal Fiscal previstas en el artículo 155 del Código Tributario, sobre las cuales trataremos en el siguiente punto.

3.2. Ámbito de aplicación

Conforme señala la Defcon[3] en su portal web, procede presentar la queja ante esta entidad, en caso de afectación de los derechos o intereses de los contribuyentes o usuarios aduaneros por las actuaciones indebidas de las Administraciones Tributarias que vulneren el debido procedimiento tributario, y a modo de ejemplo se consideran supuestos como la demora en resolver recursos impugnativos, solicitudes de devolución, de prescripción, o por el mal trato recibido por el personal de dichas instituciones; entre otros supuestos.

No procede presentar la queja ante esta entidad, para cuestionar los actos emitidos por las Administraciones Tributarias que son susceptibles de ser impugnados a través de algún procedimiento tributario, como es el caso de las órdenes de pago o resoluciones de determinación.

3.3. Aspectos operativos a considerar

La presentación de la queja o sugerencia ante la Defcon no implica mayor formalidad, pero la misma debe contener cierta información mínima como; los datos del contribuyente, su domicilio fiscal, datos de contacto (correo electrónico y teléfono), domicilio fiscal o procesal, identificación de la administración tributaria quejada y del hecho materia de queja[4].

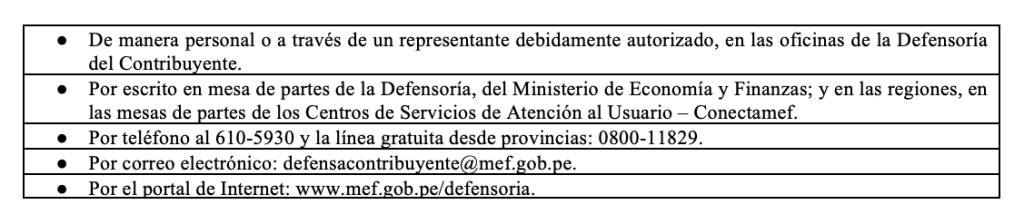

Esta queja se puede presentar a través de las siguientes vías[5]:

3.4. Plazos para pronunciarse

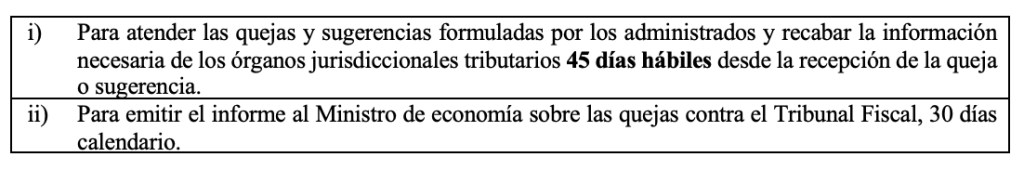

El plazo que tiene la actuación del Defensor del Contribuyente y del Usuario Aduanero, son los siguientes:

4. Queja prevista en el CT como remedio procesal

4.1. Definición

El artículo 92 del CT señala, en su inciso h), que uno de los derechos de los administrados es “interponer queja por omisión o demora en resolver los procedimientos tributarios o por cualquier otro incumplimiento a las normas establecidas en el presente código”.

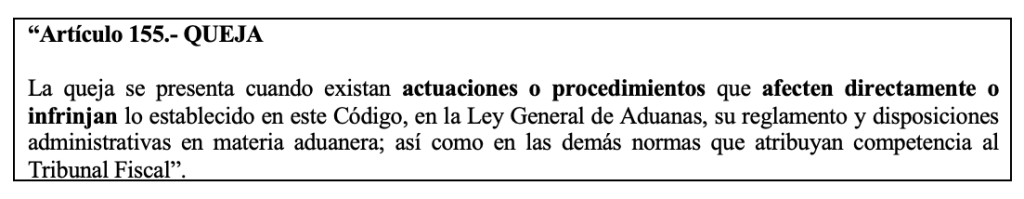

A su vez, el artículo 155 de la misma norma, regula la queja de la siguiente manera:

A diferencia de los “quejas” tratadas en los puntos anteriores, en este caso la queja si está vinculada con situaciones que afecten los procedimientos y disposiciones previstas en el Código Tributario, como precisa Huamaní Cueva, se trata de un remedio procesal, cuya finalidad es corregir, subsanar o reencauzar el procedimiento en función de las normas correspondientes[6], a diferencia de un recurso no contradice un acto o resolución emitido por la administración.

Finalmente, aunque el inciso h) del artículo 92 del CT señala que la queja corresponde por la demora en la resolución de los procedimientos tributarios, este supuesto no es aplicable en la primera instancia del procedimiento contencioso administrativo, ya que cuándo la administración excede el plazo para pronunciarse, el contribuyente puede considerar que su pedido ha sido denegado e interponer los recursos correspondientes[7].

4.2. ¿Quién resolverá la queja?

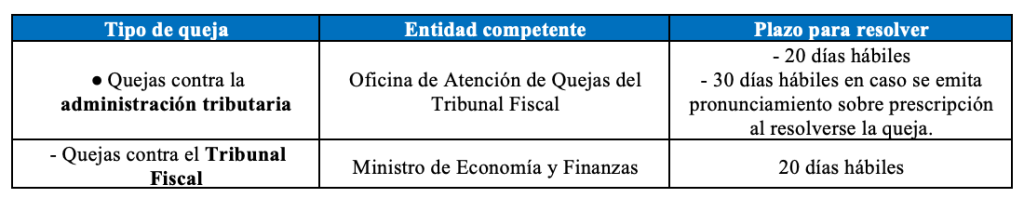

Según el artículo 155 aludido, la atención de la queja dependerá de la competencia de cada entidad:

Cabe precisar que la queja contra el Tribunal Fiscal también se podrá formular cuando sin causa justificada, no resuelva dentro del plazo que tiene para resolver los recursos de apelación[8], es decir, 12 meses contados a partir de la fecha de ingreso de los actuados al Tribunal y en el caso de resoluciones emitidas como consecuencia de la aplicación de las normas de precios de transferencia, 18 meses[9].

Por otra parte, no se computa dentro del plazo para resolver, aquel otorgado a la Administración Tributaria o al quejoso para atender cualquier requerimiento de información o el plazo que se otorgue a este último para que se afilie a la notificación por medio electrónico del Tribunal Fiscal.

4.3. Aspectos prácticos sobre los que puede recaer la queja

Si bien corresponderá presentar una queja en caso existan actuaciones o procedimientos que afecten directamente o infrinjan lo establecido en el Código Tributario, a continuación, detallaremos algunos de los supuestos donde corresponde la presentación de la queja, junto a los pronunciamientos del Tribunal Fiscal más representativos:

- Vinculados exclusivamente a la notificación de los actos administrativos

Un tema recurrente es el referido a la notificación deficiente de los actos que determinan o requieren el pago de la obligación tributaria. Como se observa de las Resoluciones del Tribunal Fiscal Nº 04685-2-2006 y Nº 02000-5-2007, en las que se señala: para que la notificación por cedulón prevista por el inciso f) del artículo 104 del Código Tributario sea válida, debe dejarse constancia de que el cedulón se ha fijado en el domicilio fiscal y que los documentos a notificar se han dejado en sobre cerrado, bajo la puerta.

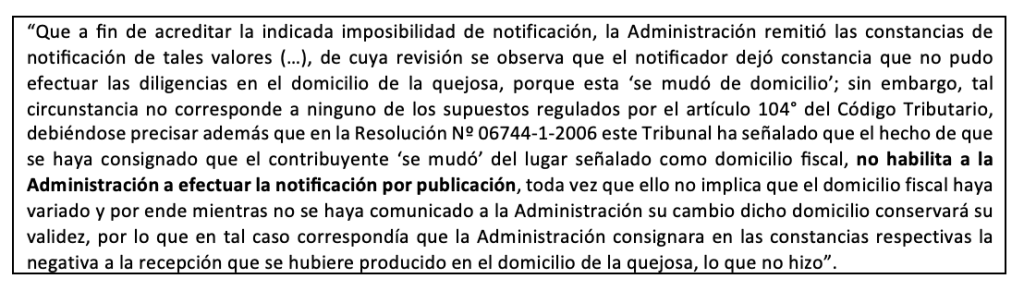

Sobre el mismo tema, la Resolución Nº 00020-Q-2021[10] ha señalado lo siguiente:

Un tema relevante en el caso de las quejas, es el referido a la notificación conjunta de la orden de pago y la resolución de ejecución coactiva, situación que en virtud a lo previsto en la Sentencia del Tribunal Constitucional recaída en el Expediente Nº 3797-2006-PA/TC y en el Expediente Nº 00005-2010-PA/TC, no es posible, siendo aplicable este criterio para las notificaciones conjuntas efectuadas a partir del 1 de julio de 2007.

Finalmente, cabe precisar, que como actualmente la Sunat ha establecido la notificación electrónica como regla para la comunicación de los distintos actos administrativos a los contribuyentes, la posibilidad que se puedan generar quejas vinculadas a la notificación se relativiza, debido a que en la mayoría de los casos los problemas en las notificaciones obedecían al factor humano, aunque consideramos que la misma aún podría ser de utilidad para el caso de otras entidades que administran tributos y que aún notifican los actos de forma física como el caso de las municipales.

- Referidos a la legalidad de requerimientos durante el proceso de fiscalización

Un aspecto sobre el cual también es posible la presentación de una queja, es cuando han existido vicios en el procedimiento de cobranza coactiva, en cuyo caso el Tribunal Fiscal ha establecido que durante el proceso de fiscalización o de verificación la administración tributaria ha incurrido en algún hecho que vulnere el procedimiento o lo dispuesto en el Código Tributario.

No obstante, conforme señala el último párrafo del artículo 61 del CT el Tribunal Fiscal será competente sólo en la medida que la queja se formule cuando no se hubieran notificado las resoluciones de determinación, multa u orden de pago que corresponda[11], en cuyo caso, corresponde recurrir a un procedimiento contencioso tributario (reclamación).

- Legalidad del procedimiento de ejecución coactiva

Es posible que incluso durante un procedimiento de ejecución coactiva, se pueda presentar una queja, en la medida que existan hechos o actuaciones que no respeten lo dispuesto en el Código Tributario.

En estos casos, como el Tribunal Fiscal ha establecido en la Resolución de observancia obligatoria Nº 01380-1-2006[12], procede que se pronuncie en la vía de queja sobre la validez de la notificación de los valores y/o resoluciones emitidas por la Administración, cuando la deuda tributaria materia de queja se encuentre en ejecución coactiva.

Por otra parte, los vicios pueden estar referidos a la emisión de la resolución de ejecución coactiva cuando la deuda aún no era exigible, por ejemplo, cuando aún estaba pendiente la reliquidación por parte de la misma administración tributaria. O si el valor de los bienes embargados no es proporcional con la cuantía de la deuda.

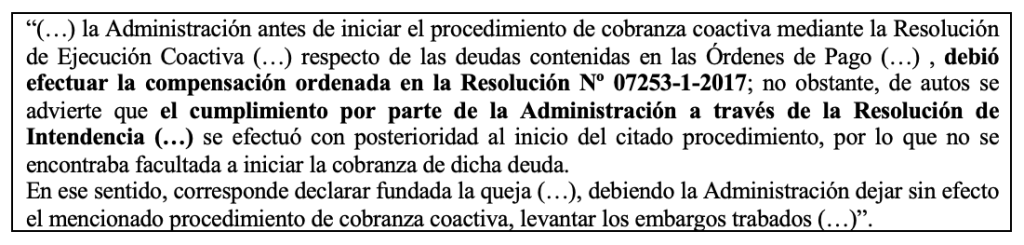

Sobre el particular, el Tribunal Fiscal en la Resolución Nº 04146-Q-2017, ha señalado lo siguiente:

Fuente: Staff de Contadores & Empresas

Fecha: 03/11/2023

[1] Información tomada del Informe “Quejas a nivel tributario – alcances prácticos y pautas para su interposición” publicado en la 2° quincena de setiembre de 2023 publicada en la revista de C&E.

[2] Norma que modifican artículos del texto único ordenado del Código Tributario.

[3]https://www.mef.gob.pe/es/?option=com_content&language=es-ES&Itemid=101062&lang=es-ES&view=article&id=484

[4] Extraído de: https://www.mef.gob.pe/es/?option=com_content&language=esES&Itemid=101069&lang=es-ES&view=article&id=1121.

[5] Extraído de: https://www.mef.gob.pe/es/?option=com_content&language=es-ES&Itemid=102379&lang=es-ES&view=article&id=488.

[6] En esa línea se ha pronunciado el Tribunal Fiscal en las Resoluciones de observancia obligatoria 3047-4-2003, 4187-3-2004 y 1194-1-2006.

[7] En virtud de la denegatoria ficta prevista en el artículo 144 del C.T, cuando se formule una reclamación ante la Administración Tributaria y esta no notifique su decisión en los plazos previstos para ello, el interesado puede considerar desestimada la reclamación, pudiendo hacer uso de los recursos siguientes: i) interponer apelación ante el superior jerárquico, si se trata de una reclamación y la decisión debía ser adoptada por un órgano sometido a jerarquía; o ii) interponer apelación ante el Tribunal Fiscal, si se trata de una reclamación y la decisión debía ser adoptada por un órgano respecto del cual puede recurrirse directamente al Tribunal Fiscal.

[8] De acuerdo a lo previsto en el artículo 144 del CT.

[9] Plazos establecidos en el primer párrafo del artículo 150 del CT.

[10] Similar criterio se ha previsto en la Resolución Nº 01900-Q-2018.

[11] En el mismo sentido se ha pronunciado el Tribunal Fiscal en la resolución de observancia obligatoria Nº 4187-3-2004, emitida antes de la inclusión de esta disposición en el artículo 61 del CT, mediante el Decreto Legislativo 1311.

[12] Publicada en el diario oficial El Peruano el 22 de marzo de 2006.