Elaborado por Staff de Contadores & Empresas: [1]

Las infracciones previstas en los numerales 1 y 4 del artículo 178 del Código Tributario vinculadas a declarar cifras y datos falsos que incidan en la determinación y pago de la obligación tributaria, y a pagar retenciones fuera de plazo, respectivamente, presentan criterios particulares para que sean sujeto del régimen de gradualidad previsto en la R.S. N° 063-2007/SUNAT. En la primera parte de la presente nota, se abordará cuál es la gradualidad del numeral 1 del artículo 178 del Código Tributario.

1. Infracción del numeral 1 del artículo 178 del Código Tributario

El artículo 164 del Código Tributario (CT) establece la siguiente definición de infracción tributaria:

| “(…) toda acción u omisión que importe la violación de normas tributarias, siempre que se encuentre tipificada como tal en el presente Título[2] o en otras leyes o decretos legislativos”. |

Por lo tanto, la infracción representa el incumplimiento objetivo de una disposición, que debe tener una consecuencia para evitar su reiteración, que es la sanción, la cual a nivel administrativo es un “castigo” por no haber cumplido con lo establecido por la ley.

A continuación, se tratarán los elementos esenciales de la infracción prevista en el numeral 1 del artículo 178 del CT:

| No incluir en las declaraciones ingresos y/o remuneraciones y/o retribuciones y/o rentas y/o patrimonio y/o actos gravados y/o tributos retenidos o percibidos, y/o aplicar tasas o porcentajes o coeficientes distintos a los que les corresponde en la determinación de los pagos a cuenta o anticipos, o declarar cifras o datos falsos u omitir circunstancias en las declaraciones, que influyan en la determinación y el pago de la obligación tributaria. |

Configuración y oportunidad

Esta infracción se configura cuando en la determinación de la obligación tributaria no se incluye; ingresos, remuneraciones, patrimonio, actos gravados, tributos retenidos. Esto también comprende la aplicación errónea de tasas o coeficientes. Finalmente, si se declaran cifras o datos falsos que incidan en la determinación y pago de la obligación se habría incurrido en esta infracción.

Por ejemplo, si en la determinación del Impuesto a la Renta presentado mediante el formulario virtual 621 – Renta IGV se omitió un ingreso se habría cometido esta infracción.

En base a los elementos descritos, y conforme a lo establecido por Sunat en el Informe N° 303-2002/SUNAT/K00000[3], el momento en que se comete esta infracción es la fecha en que el contribuyente presenta su declaración-pago original en la que figura la omisión (rentas, ingresos, retención, etc.), la tasa errónea o las cifras o datos falsos. Asimismo, el Tribunal Fiscal en diferente jurisprudencia[4] ha establecido que la declaración rectificatoria acredita la comisión de esta infracción, pero la infracción se comete en el momento en que se declararon las cifras originales.

¿Declaración de tributos retenidos?

Cabe señalar que, respecto a la no inclusión de tributos retenidos en la declaración, a efectos que se configure esta infracción, el contribuyente debe haber realizado la retención correspondiente, de lo contrario se configuraría la infracción del numeral 13 del artículo 177 por no haber realizado las retenciones.

Sanción

La sanción, tanto para las Tablas I y II[5], es equivalente al 50 % del tributo por pagar omitido[6], o, 100 % del monto obtenido indebidamente, de haber obtenido la devolución de saldos, créditos o conceptos similares. No podrá ser menor al 5% de la UIT.

2. Régimen de Gradualidad de infracciones del numeral 1 del artículo 178

Como ya se precisó la facultad que tiene la administración tributaria para sancionar las infracciones tributarias está prevista en el artículo 82 y el citado artículo 166 del CT. Así, ambos dispositivos reconocen que la administración tributaria (por ejemplo, la Sunat), tiene discrecionalidad para determinar y sancionar administrativamente las infracciones tributarias. Es decir, la Sunat, tiene la potestad de decidir si sanciona la infracción o reduce o flexibiliza su carga[7].

En ese sentido, a través de la R.S. N° 063-2007/SUNAT se ha previsto el Reglamento del Régimen de Gradualidad para las distintas infracciones del Código Tributario (en adelante reglamento de gradualidad). Mediante este régimen se permite que los contribuyentes, en la medida que cumplan con ciertos criterios objetivos como la subsanación de la infracción y/o el pago de la multa o frecuencia, accedan a una rebaja de un porcentaje de esta, o incluso su inaplicación total.

La gradualidad de las infracciones previstas en el numeral 1 del artículo 178 del C.T. se encuentra en el artículo 13-A del Reglamento del régimen de gradualidad[8], a continuación, se detallan las definiciones relevantes y criterios que se deben cumplir para aplicar la misma.

2.1 Definiciones relevantes

Para aplicar la gradualidad se deben tener en cuenta las siguientes definiciones:

| Pago: | La cancelación total de la multa rebajada más los intereses generados hasta el día en que se realice la cancelación. |

| Subsanación: | En la infracción tipificada en el numeral 1 del artículo 178 del Código Tributario, la subsanación consiste en la presentación de la declaración rectificatoria. |

| La cancelación del tributo: | Es el pago del íntegro del monto consignado por el deudor tributario en el casillero de la declaración jurada rectificatoria denominado importe a pagar, que debe incluir el total del saldo a pagar a favor del fisco derivado de los datos rectificados y los intereses respectivos calculados hasta la fecha de la cancelación. |

| Fraccionamiento aprobado: | A la solicitud presentada por el deudor tributario al amparo del artículo 36 del Código Tributario, aprobada por la Sunat, para fraccionar el pago del íntegro del monto consignado por el deudor tributario en el casillero de la declaración jurada rectificatoria denominado importe a pagar, que debe incluir el total del saldo a pagar a favor del fisco derivado de los datos rectificados y los intereses respectivos. |

Cabe señalar que la subsanación parcial determinará que se aplique la rebaja en función a lo declarado con ocasión de la subsanación.

2.2 Subsanación voluntaria

Se considera que la subsanación es voluntaria si:

i) Se paga la multa; y

ii) Se subsana la infracción con anterioridad a que surta efecto cualquier notificación o requerimiento relativo al tributo o período a regularizar;

La gradualidad máxima (rebaja)será del 95 %.

2.3. Subsanación inducida

Con relación a la subsanación inducida, en función del momento en que se realiza la subsanación, se pueden identificar los siguientes tipos:

- Subsanación inducida en fiscalización

Este tipo de subsanación se realiza en el marco de una fiscalización y debe realizarse a partir del día siguiente de la notificación del primer requerimiento de fiscalización, hasta la fecha en que venza el plazo otorgado o en su defecto antes de que surta efectos la notificación de la Orden de Pago, Resolución de Determinación o de la Resolución de Multa.

La rebaja es del 70 %, pero si además del pago de la multa y la subsanación se cancela el tributo, la rebaja será del 95 %, mientras que si se cuenta con fraccionamiento aprobado 85 %.

- Subsanación inducida en etapa de cobranza

Una vez culminado el plazo otorgado en la fiscalización o en su defecto una vez que surta efectos la notificación de la orden de pago o resolución de determinación o la resolución de multa, si se paga la multa y se cancela la Orden de Pago o la Resolución de Determinación antes de los 7 días hábiles siguientes de realizada la notificación de la Resolución de Cobranza Coactiva respecto de la Resolución de Multa, la rebaja será del 60 %.

- Subsanación inducida en etapa de reclamación

Si se hubiera reclamado la Orden de Pago o la Resolución de Determinación y/o la Resolución de Multa y se cancela la deuda tributaria contenida en los referidos valores, antes del vencimiento del plazo que tiene el contribuyente para apelar establecido en el 146 del Código Tributario, es decir dentro de los 15 días hábiles desde el día siguiente de la notificación de la resolución de Sunat que resuelve el recurso de reclamación, la rebaja será del 40 %.

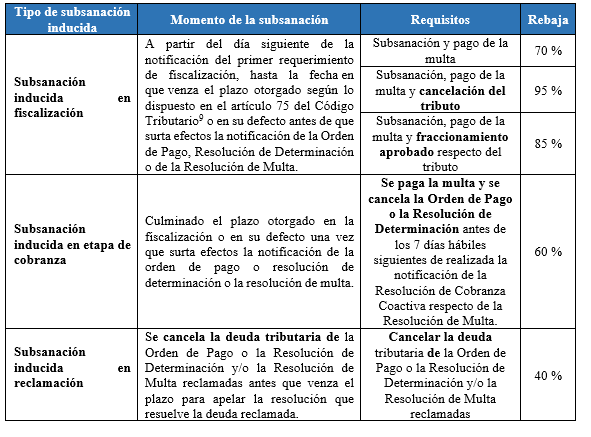

El siguiente cuadro resume los criterios a considerar, para aplicar la gradualidad por subsanación inducida:

GRADUALIDAD POR SUBSANACIÓN INDUCIDA

[1] La presente nota se ha elaborado sobre la base del Informe: “Casuística aplicada sobre gradualidad de infracciones por declarar cifras o datos falsos y no pagar retenciones” publicado en la 1º quincena de febrero 2023 de la revista C&E cuyo autor es Héctor Véliz Lázaro.

[2] Haciendo referencia al Título I, “infracciones y sanciones administrativas” del Libro Cuarto Infracciones, Sanciones y Delitos del referido cuerpo legal.

[3] En el mismo sentido en el Informe N° 037-2016-SUNAT/5D0000.

[4] Resoluciones de Observancia Obligatoria N° 1961-1-98 y 12988-1-2009. Resolución N° 1300-3-2019.

[5] La Tabla I aplica para sujetos del Régimen General y Mype Tributario, mientras que la Tabla II para sujetos del Régimen Especial de Renta.

[6] En virtud de la modificación al numeral 1 del artículo 178 del C.T, efectuada por el artículo 4 del Decreto Legislativo Nº 1311, si no hay tributo por pagar no se sanciona la infracción.

[7] El mismo artículo 166 del CT señala que, para graduar las sanciones, la Administración Tributaria se encuentra facultada para fijar, mediante Resolución de Superintendencia o norma de rango similar, los parámetros o criterios objetivos que correspondan.

[8] Incorporado mediante la R.S N° 183-2012/SUNAT.

[9] Plazo que no podrá ser menor a 3 día hábiles y que la administración le otorga al contribuyente para que formules sus observaciones a las conclusiones de la administración antes que se emitan los valores producto de la fiscalización.