Introducción[1]

En la presente nota se presentan los pasos a seguir para la determinación del saldo a favor del exportador y el saldo a favor materia del beneficio para aquellos sujetos que realizan operaciones de exportación, considerando la posibilidad que tienen de aplicar el IGV que grava sus adquisiciones de bienes y/o servicios destinados a sus operaciones de exportación.

- Determinación del IGV

Conforme a los artículos 11 y 12 de la Ley del IGV se señala que el impuesto se determina mensualmente deduciendo del impuesto bruto de cada periodo el crédito fiscal.

El impuesto bruto (al que denominamos también débito fiscal) se calcula de aplicar a la base imponible[2] la tasa del impuesto (18 %)

Asimismo, con el fin de determinar el impuesto resultante del periodo o, de ser el caso, el saldo a favor se deberá descontar el crédito fiscal o saldo a favor exportador proveniente de las adquisiciones de bienes, servicios y contratos de construcción que otorgan derecho a su uso[3].

- Determinación del saldo a favor del exportador y saldo a favor materia de beneficio

2.1.Saldo a Favor del Exportador (SFE)

El artículo 34 de la Ley del IGV señala que el monto del IGV que hubiere sido consignado en los comprobantes de pago correspondientes a las adquisiciones de bienes, servicios, contratos de construcción y las pólizas de importación, dará derecho a un SFE, conforme a lo establecido en el Reglamento de la Ley de IGV.

Al respecto, el citado Reglamento[4] señala que el SFE se determina sobre la base del IGV consignado en los comprobantes de pago correspondiente a las adquisiciones que otorgan derecho a crédito fiscal.

Por lo tanto, el saldo a favor del exportador corresponde al IGV que grava las adquisiciones (internas o importadas) de bienes, servicios y contratos de construcción destinados a las exportaciones.

2.2. Saldo a Favor Materia de Beneficio (SFMB)

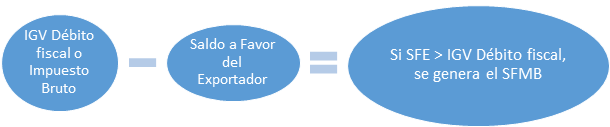

Para obtener el SFMB es necesario remitirnos primero a lo señalado en el artículo 35 de la Ley del IGV. El citado artículo 35 dispone que el SFE se deducirá del Impuesto Bruto del IGV a cargo del sujeto. De no ser posible esta deducción en el periodo o ser insuficiente para absolver dicho saldo, el exportador podrá compensar automáticamente con la deuda tributaria por pagos a cuenta y de regularización del Impuesto a la Renta.

Agrega la norma que de no tener Impuesto a la Renta que pagar durante el año o en el transcurso de algún mes o este fuera insuficiente para absolver dicho saldo, el exportador podrá compensarlo con la deuda tributaria correspondiente a cualquier otro tributo que sea ingreso del Tesoro Público respecto de los cuales el sujeto tenga la calidad de contribuyente. Finalmente, en caso ello no sea posible, procederá la devolución.

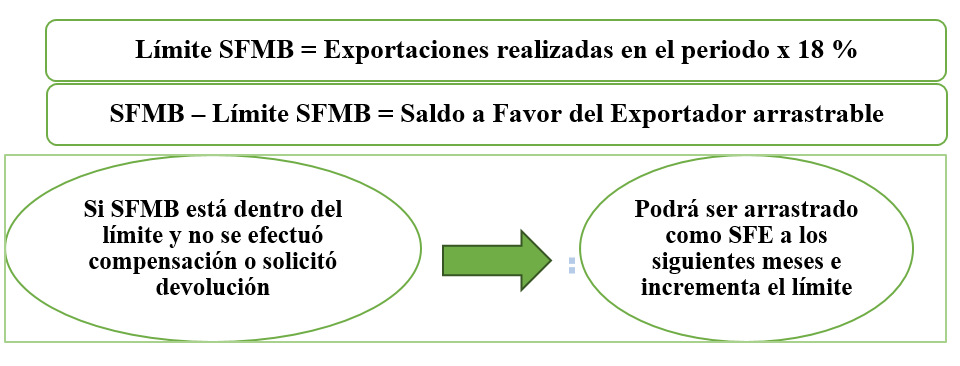

No obstante, el Reglamento de Notas de Crédito Negociables[5] (RNCN) en su artículo 4 establece que la compensación o devolución tendrá como límite la tasa del IGV (18 %) sobre las exportaciones realizadas en el periodo[6]. El SFMB que exceda dicho límite podrá ser arrastrado como saldo a favor del exportador a los meses siguientes.

El SFMB cuya compensación o devolución no hubiere sido aplicada o solicitada, pese a encontrarse incluido en el límite indicado, podrá arrastrarse a los meses siguientes como saldo a favor por exportación. El monto del referido saldo a favor incrementará el límite indicado en el párrafo anterior de las exportaciones realizadas en el periodo siguiente.

[1] Información tomada del Informe “Determinación del saldo a favor del exportador (SFE) y saldo a favor materia de beneficio (SFMB)” publicado en la 2º quincena de mayo de 2021 de la revista C&E.

[2] Determinada conforme los artículos 13 y 14 de la Ley de IGV.

[3] Siempre que cumpla con los requisitos sustanciales y formales señalados en los artículos 18 y 19 de la Ley de IGV.

[4] Conforme al numeral 3 del artículo 9 y el numeral 6 del artículo 6 del Reglamento de la Ley de IGV.

[5] Decreto Supremo N° 126-94-EF y modificatorias.

[6] A fin de determinar el monto de las exportaciones se deberá tomar en cuenta, en la exportación de bienes, el valor FOB de las declaraciones de exportación debidamente numeradas que sustenten las exportaciones embarcadas del periodo y cuya facturación haya sido efectuada en el periodo o en periodos anteriores, al que corresponda la declaración-pago. En el caso de exportación de servicios, el monto será el valor de las facturas que sustente el servicio prestado a un no domiciliado y que hayan sido emitidas en el periodo a que corresponde la declaración-pago. En ambos casos el monto facturado incluirá las notas de débito y crédito emitidas en el periodo a que corresponde la declaración-pago.