Tipo de norma: Ley

Número de Norma: N° 32392

Fecha de publicación: Viernes, 27 de junio de 2025

La Nueva Ley General de Turismo tiene por objeto promover, incentivar y regular el desarrollo sostenible y competitivo de la actividad turística. Las actividades derivadas del turismo y la artesanía se rigen por los principios contenidos en la presente ley y por las disposiciones legales pertinentes.

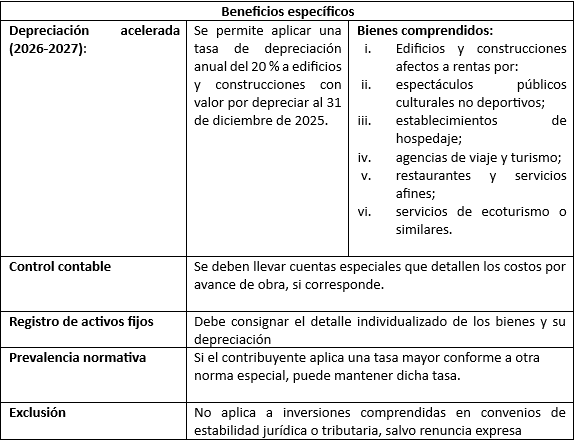

En términos tributarios se dispone lo siguiente:

SUBCAPÍTULO III: Creación de Zonas Especiales de Desarrollo Turístico

Artículo 22. Zonas especiales de desarrollo turístico (ZEDT)

22. 1. Definición: Las Zonas Especiales de Desarrollo Turístico (ZEDT) son áreas delimitadas destinadas a atraer inversiones sostenibles en destinos turísticos priorizados, promoviendo empleo y competitividad.

Artículo 24. Incentivos en las ZEDT

24. 1. Beneficio tributario: Las actividades y servicios turísticos principales generadores de ingresos en las ZEDT, que cumplan con los objetivos del PENTUR, promuevan empleo local y respeten criterios de sostenibilidad, acceden al tratamiento especial del Impuesto a la Renta previsto en la ley.

24. 2. Determinación del IR: Los usuarios de ZEDT que perciban rentas de tercera categoría determinarán el Impuesto a la Renta conforme al régimen general, aplicando sobre su renta neta las siguientes tasas:

| Ejercicios | Tasa |

| Año 1 al 5 | 0% |

| Año 6 al 10 | 10% |

| Año 11 al 15 | 15% |

24. 3. Tratamiento del Impuesto a la Renta: El tratamiento se aplica desde el inicio de operaciones consignado en el RUC, si se cumplen simultáneamente siguientes requisitos:

- Empleo local:

Contar con trabajadores que laboren en jornada ordinaria dentro de la ZEDT, ejecutando las actividades generadoras de ingresos. - Infraestructura adecuada:

Tener infraestructura y activos idóneos y suficientes dentro de la ZEDT para desarrollar las actividades beneficiadas. - Costos vinculados:

Incurrir en costos y gastos necesarios para las actividades, conforme al reglamento (intereses, tipo de cambio, enajenación de activos, entre otros). - Inversión mínima:

Comprometer y registrar una inversión mínima según el tamaño empresarial (MYPE, mediana o gran empresa), canalizada a través del sistema financiero, destinada exclusivamente a activos fijos nuevos o en producción. El plazo para el compromiso es de dos años y de ejecución, cuatro años. - Declaración informativa:

Presentar anualmente ante Sunat una declaración con detalle de actividades, ingresos, inversión, trabajadores y gastos. Sunat establecerá el formato y condiciones.

Incumplimiento: La pérdida del beneficio opera en el ejercicio del incumplimiento, aplicándose desde entonces la tasa general del artículo 55 de la LIR, salvo por errores involuntarios.

Norma supletoria: Se aplica la Ley del Impuesto a la Renta y su reglamento en lo no previsto.

24. 4. Actividades principales: Se consideran actividades y servicios turísticos —para efectos del Impuesto a la Renta— aquellas comprendidas en los literales a) al j) del Anexo I, que concentran funciones, activos y riesgos en las ZEDT. Deben ser realizadas directamente por el usuario, sin tercerización. El porcentaje mínimo de ingresos atribuibles a estas actividades será fijado por decreto supremo, conforme a estándares internacionales y el tamaño de la empresa.

24. 5. Usuario ZEDT: Es toda nueva persona jurídica constituida en el país o nueva sucursal, agencia o establecimiento permanente de una entidad extranjera, creada a partir de la vigencia de la ley y autorizada por el MINCETUR. Excepcionalmente, una empresa ya existente puede crear una nueva persona jurídica para operar en una ZEDT, siempre que desarrolle nuevas líneas de negocio.

24. 6. Plazo del beneficio: El tratamiento del Impuesto a la Renta puede otorgarse por un máximo de 15 años, condicionado al impacto económico y social del proyecto.

A los tres años, el MINCETUR debe realizar una evaluación técnica, conforme a la Norma VII del Código Tributario. La continuidad de los beneficios será evaluada por el Congreso, pudiendo ratificarse, modificarse o derogarse.

SUBCAPÍTULO IV: Incentivos para el Desarrollo Turístico (fuera de ZEDT)

Artículo 25 – Incentivos tributarios

- Alcance: Los incentivos también alcanzan a contribuyentes que desarrollen, fuera de la ZEDT, actividades artesanales conforme a la Ley N.º 29073 y los servicios turísticos previstos en los literales de la a) a la j) del Anexo I de la presente ley.

- Condiciones:

– Verificación de cumplimiento: A cargo del MINCETUR y gobiernos regionales, mediante evaluación de indicadores económicos y sociales según el reglamento. Esta evaluación debe ser sustentada ante la Comisión de Comercio Exterior y Turismo del Congreso en septiembre de cada año.

– Verificación de requisitos de goce: A cargo de Sunat, respecto al cumplimiento de requisitos para acceder a los incentivos tributarios.

25. 2. 1. 6. Definiciones normativas: Se consideran servicios regulados los definidos en los reglamentos de hospedajes (DS 001-2015-MINCETUR), agencias de viajes (DS 005-2020-MINCETUR), restaurantes (RM 822-2018-MINSA) y espectáculos culturales (DS 004-2019-MC), o los que los sustituyan.

25. 2. 1. 7. Transparencia Sunat:

Sunat debe publicar:

i) Monto global de deducción por depreciación desde 2026.

ii) Número de contribuyentes y deducción total, según CIIU principal declarado.

25. 2. 2. Deducción del 50 % en servicios turísticos y artesanales (2026-2027)

Se permite deducir el 50 % de la contraprestación pagada por:

i) Servicios de guías de turismo y turismo de aventura/ecoturismo (literales c) y g) del Anexo I), según reglamento.

ii) Servicios de artesanos conforme a la Ley 29073, según reglamento.

25. 2. 3. Deducción del 25 % en otros servicios: Se permite deducir el 25 % de los pagos realizados por los servicios a que se refiere el inciso d) del artículo 26-A del Reglamento de la LIR.

25. 2. 4. Promoción del turismo interno (2026-2027) El MEF, mediante decreto supremo, regula deducciones por servicios turísticos y artesanales en rentas de cuarta y quinta categoría:

25. 2. 4. 1. Deducción en IR personas naturales:

Se permite deducir un porcentaje de pagos por servicios de los literales b), c), e), f), g), h), i) del Anexo I y servicios artesanales (Ley 29073), conforme a las reglas del artículo 46 de la LIR.

25. 2. 4. 2. Límites reglamentarios:

El decreto puede fijar condiciones y topes, considerando criterios como:

- Fomento del turismo interno,

- Tipo de usuario,

- Monto pagado por los servicios.

Plazo de reglamentación: El decreto debe emitirse dentro de los 60 días calendario desde la entrada en vigor de la ley.

25. 2. 5. Recuperación anticipada del IGV para inversión turística (hasta 2028): Se permite acceder al Régimen Especial de Recuperación Anticipada del IGV (D. Leg. 973) para proyectos turísticos que:

- Generen rentas de tercera categoría,

- Involucren un compromiso de inversión igual o superior a USD 1 000 000 (excluido IGV),

- Sumen etapas o tramos, si los hubiere.

Condición:

Se deben cumplir los requisitos del D. Leg. 973 y sus disposiciones complementarias.

DISPOSICIÓN FINAL VIGÉSIMA CUARTA – Incompatibilidad de beneficios tributarios

- Prohibición de acumulación: Los usuarios de las ZEDT no pueden acogerse simultáneamente a otros beneficios, incentivos o exoneraciones tributarias establecidos en normas especiales o generales. Si califican para más de uno, deben optar por uno solo, declarando su elección expresamente conforme a lo que establezca la Sunat.

Vigencia: 28/06/2025, salvo lo dispuesto en los párrafos 25.2.1, 25.2.2, 25.2.3 y 25.2.5 del artículo 25, que entran en vigencia a partir del 01/01/2026.