Aspectos clave sobre los agentes de retención del IGV – Parte II

Introducción[1]

Según el artículo 10 del Código Tributario, la Sunat puede designar como agente de retención a los sujetos que considere que se encuentran en disposición para efectuar la retención de tributos, dicha designación será mediante resolución de superintendencia (R.S.)[2]. En ese sentido, Sunat mediante la R.S. Nº 000186-2023/SUNAT ha designado nuevos agentes de retención del IGV a partir del 01/10/2023. En la segunda parte de esta nota se abordarán la aplicación práctica respecto a esta obligación.

1. Por parte del agente retenedor:

Considerando que a partir del 01/10/2023 entrará en vigencia la designación de nuevos agentes de retención, estos deben tener en cuenta lo siguiente:

a. Obligaciones

i. Realizar la retención correspondiente.

El agente retenedor debe realizar la retención correspondiente teniendo en cuenta:

- Que el pago sea mayor a S/700.

- Que la operación no se encuentre dentro de los supuestos de exclusión de aplicación de este sistema.

- La tasa de la retención corresponde al 3 % del importe de la operación, efectuándose en el momento en que se realice el pago correspondiente.

- Si el pago realizado es parcial, deberá retener por cada uno de estos pagos.

- Si la operación a retener es en moneda extranjera, para efectuar la retención se debe convertir en moneda nacional utilizando el tipo de cambio promedio ponderado venta publicada por la Superintendencia de Banca y Seguros en la fecha de pago.

ii. Emitir al proveedor un documento que acredite la retención de IGV

Al haber efectuado la retención, el agente retenedor debe emitir y entregar al proveedor el documento llamado comprobante de retención[3] a efecto de acreditar la retención realizada.

Actualmente, la emisión de los comprobantes de retención se realiza de manera electrónica[4].

iii. Abrir en su contabilidad la cuenta contable denominada “IGV – Retenciones por pagar”

El agente retenedor debe aperturar dicha cuenta, con el fin de controlar mensualmente las retenciones efectuadas a los proveedores y los pagos efectuados a la Sunat[5].

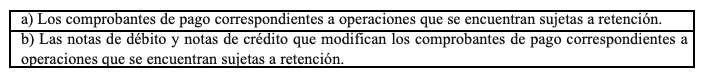

iv. Registro de comprobantes de pago sujeto a retención

El agente retenedor podrá abrir una columna en el registro de compras, en la que marcará[6]:

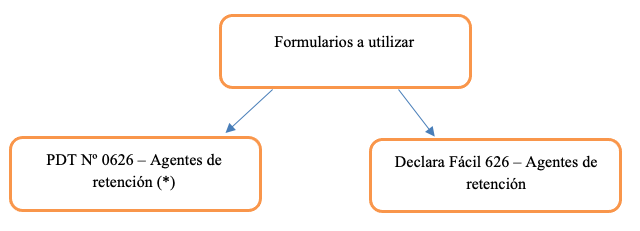

v. Declarar y pagar las retenciones en el periodo en el cual fueron efectuados

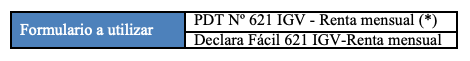

El agente retenedor debe declara el monto total de las retenciones practicadas en el periodo (mes) y efectúa el pago respectivo a través de los siguientes formularios[7]:

(*) Según la única disposición complementaria transitoria de la R.S. Nº 335-2017/SUNAT y normas modificatorias, el deudor tributario podrá utilizar el formulario cuando por causas no imputables a él se encuentre imposibilitado a presentar sus declaraciones mediante el declara fácil.

Asimismo, el agente retenedor debe presentar inclusive cuando no se hubieran practicado retenciones en el periodo dicha declaración, debiendo realizarla de acuerdo al cronograma aprobado por la Sunat para el cumplimiento de sus obligaciones tributarias.

Finalmente, hay que mencionar que en caso el agente de retención cuente con saldo a favor del exportador, no lo podrá compensar contra los pagos que tenga que efectuar por retenciones realizadas.

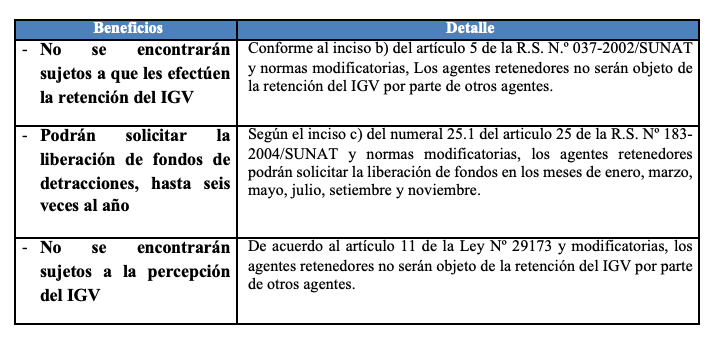

b. Beneficios que se obtienen al ser designado como agente retenedor

Los sujetos que hayan sido designados como agentes de retención del IGV contaran con los siguientes beneficios:

c. Contingencias en la cual puede incurrir el agente retenedor

En caso de incumplimiento pueden incurrir en las siguientes contingencias:

i. Se convierten en responsables solidarios[8]

Si el agente retenedor hubiera omitido realizar la retención del IGV cuando se encontraba obligado a hacerlo, se convierte en responsable solidario, junto al contribuyente, por la obligación tributaria.

En caso el agente sí hubiese efectuado la retención, este se convierte en el único responsable ante la Sunat.

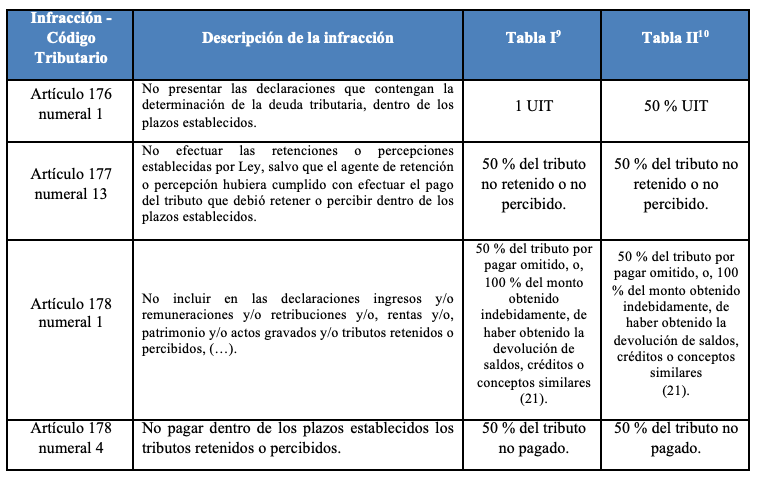

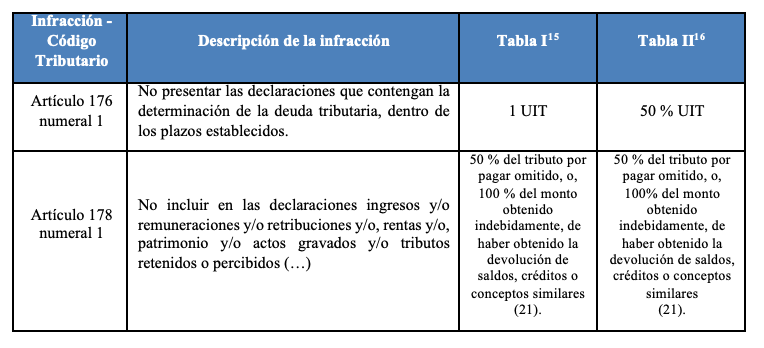

d. Infracciones en la que puede incurrir el agente retenedor

(21) El tributo por pagar omitido será la diferencia entre el tributo por pagar declarado y el que debió declararse. En el caso de los tributos administrados y/o recaudados por la Sunat, se tomará en cuenta para estos efectos los saldos a favor de los períodos anteriores, las pérdidas netas compensables de ejercicios anteriores, los pagos anticipados, otros créditos y las compensaciones efectuadas. (…)

2. Por parte del proveedor

El proveedor, que realice las operaciones con un agente de retención, está obligado a aceptar la retención.

a. Aplicación y/o devolución de las retenciones del IGV[9]

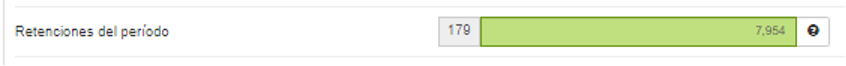

- El proveedor podrá deducir del IGV a pagar, las retenciones que le hubieran efectuado hasta el último día del período al que corresponda la declaración. Por ejemplo: la empresa Perú SAC para el periodo setiembre 2023 podrá utilizar las retenciones que le efectuaron en el periodo (del 01/09/2023 hasta el 30/09/2023) las cuales ascienden a S/ 7,954.00, debiendo ser declaradas en el formulario Declara Fácil 621 IGV-Renta Mensual[10] en el siguiente casillero:

- Si no existieran operaciones gravadas o si estas resultaran insuficientes para absorber las retenciones que le hubieran practicado, el exceso se arrastrará a los períodos siguientes hasta agotarlo o podrá solicitar la compensación a pedido de parte, en cuyo caso será de aplicación lo dispuesto en la décimo segunda disposición complementaria final del D.L. Nº 981[11].

- Por último, si el proveedor, en caso no compense con otras deudas las retenciones no aplicadas que consten en la declaración del IGV, podrá solicitar la devolución, siempre que hubiera mantenido un monto no aplicado por dicho concepto en un plazo no menor de tres períodos consecutivos.

b. Declaración del proveedor para deducir las retenciones efectuadas[12]

Para deducir las retenciones efectuadas en la determinación del IGV, el proveedor debe declararlas mediante:

(*) Según la única disposición complementaria transitoria de la R.S. Nº 335-2017/SUNAT y normas modificatorias este formulario el deudor tributario lo podrá utilizar cuando por causas no imputables a él se encuentre imposibilitado a presentar sus declaraciones mediante el Declara Fácil.

c. Abrir en su contabilidad la cuenta contable denominada “IGV – Retenido”

El proveedor dentro de la cuenta “Impuesto General a las Ventas” abrirá una subcuenta denominada “IGV – Retenido”, en la cual controlará las retenciones que le hubieren efectuado los agentes de retención, así como las aplicaciones de dichas retenciones al IGV por pagar.

d. Infracciones vinculadas a las retenciones en la cual puede incurrir el proveedor

(21) El tributo por pagar omitido será la diferencia entre el tributo por pagar declarado y el que debió declararse. En el caso de los tributos administrados y/o recaudados por la Sunat, se tomará en cuenta para estos efectos los saldos a favor de los períodos anteriores, las pérdidas netas compensables de ejercicios anteriores, los pagos anticipados, otros créditos y las compensaciones efectuadas. (…)

[1] Información tomada por el informe “Retenciones del IGV: obligaciones de los agentes de retención y proveedores – Considerando la designación de nuevos agentes retenedores” publicado en la 2da quincena de setiembre de 2023.

[2] Acorde a lo señalado en el artículo 4 de la R.S. Nº 037-2002/SUNAT y normas modificatorias.

[3] Según el artículo 8 de la R.S. Nº 037-2002/SUNAT.

[4] Conforme a lo indicado en la R.S. Nº 274-2015/SUNAT.

[5] Acorde al artículo 8 de la R.S. Nº 037-2002/SUNAT.

[6] De acuerdo al artículo 13 de la R.S. Nº 037-2002/SUNAT.

[7] Artículo 9 de la R.S. Nº 037-2002/SUNAT.

[8] En base a lo indicado en el artículo 18 del Código Tributario.

[9] Según el artículo 11 de la R.S. Nº 037-2002/SUNAT y normas modificatorias.

[10] Acorde a la única disposición complementaria transitoria de la R.S. Nº 335-2017/SUNAT y normas modificatorias podrá utilizar el PDT Nº 621 IGV- Renta mensual cuando por causas no imputables a él se encuentre imposibilitado a presentar sus declaraciones mediante el Declara Fácil.

[11] De acuerdo a lo señalado en el Informe Nº 045-2020-SUNAT/7T0000.

[12] Conforme al artículo 10 de la R.S. Nº 037-2002/SUNAT y normas modificatorias.