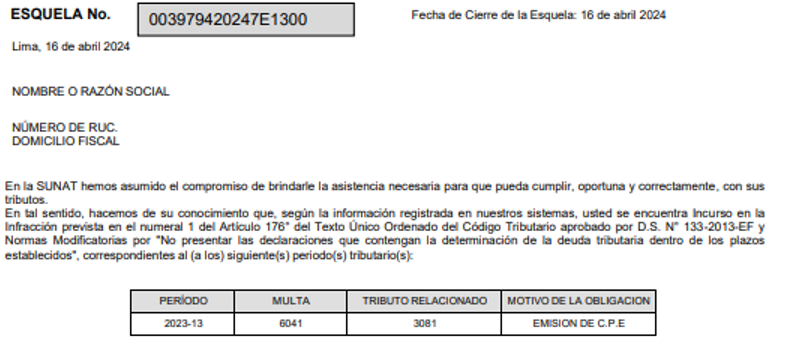

Se tiene conocimiento que la Sunat ha iniciado una campaña de notificación de esquelas en las cuales les informa la comisión de la infracción prevista en el artículo 176.1 del Código Tributario, por no presentar la DJ Anual 2023 dentro del plazo.

Sobre el particular se ha identificado que incluso se estaría notificando a Mypes o empresas que se han constituido o iniciado actividades en 2023 y no hubieran generado historial o registro de ingresos en el periodo 2022, como los siguientes ejemplos:

- Se encontraban en suspensión temporal de actividades en el 2022.

- Se encontraban con baja del RUC en el 2022, y reactivado en 2023.

- Se constituyeron como persona jurídica en 2022 pero se registraron e iniciaron actividades en el RUC el 2023.

- Se registraron y constituyeron en 2023.

En ese sentido a continuación detallaremos aspectos esenciales y comentarios sobre esta ampliación del plazo para ciertos contribuyentes:

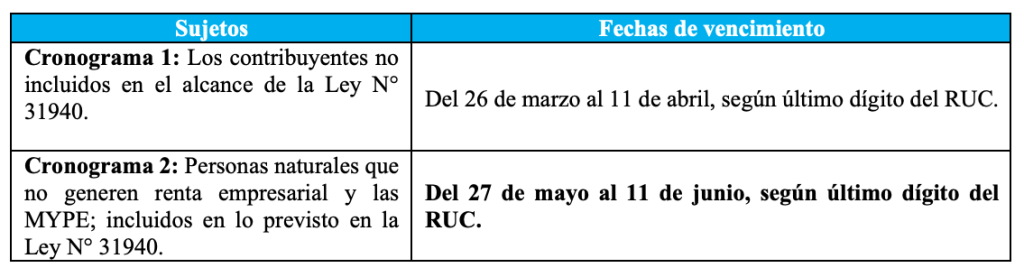

I. Vencimiento de la DJ anual 2023

Como es de conocimiento general, mediante la Resolución de Superintendencia (R.S) N° 000269-2023/SUNAT (31/12/2023) y modificaciones, se aprobó la fecha máxima de vencimientos para la presentación de la Declaración Jurada (DJ) Anual del Impuesto a la Renta del ejercicio 2023. En virtud de tal disposición, y conforme lo previsto en la Ley N° 31940 (22/11/2023), se dispusieron dos cronogramas de vencimiento:

¿Qué MYPES están incluidas en la prórroga?

Conforme señala la Ley N° 31940 (la ley), están incluidas las Mype[1], que no califiquen como grupo empresarial[2].

Por su parte, según el D.S. N° 013-2013-PRODUCE, para ser Mype deben ubicarse en alguna de las siguientes categorías empresariales:

| Microempresa | Ventas anuales hasta el monto máximo de 150 UIT. |

| Pequeña empresa | Ventas anuales superiores a 150 UIT y hasta el monto máximo de 1700 UIT. |

Asimismo, la Ley N° 31940, señala que se debe considerar los ingresos anuales del año anterior al de la declaración para efectos del cómputo de los ingresos dispuesto en el citado D.S.

Considerando ello, la R.S. N° 000269-2023/SUNAT precisa que están comprendidos dentro de los alcances de la Ley N° 31940, los contribuyentes que en el ejercicio anterior (es decir 2022) a la declaración tuvieran ingresos que no superen 1700 UIT, y que no formen parte de un grupo económico.

Es decir, no calificarán dentro de la ampliación del plazo las Mype que, durante el 2022, hayan obtenido ingresos anuales por más de 1700 UIT.

Tener presente que no se hace mayor precisión sobre las Mype que hayan iniciado operaciones en 2023 o por cualquier otra circunstancia no hayan obtenido ingresos antes de dicho ejercicio.

Mypes no comprendidas:

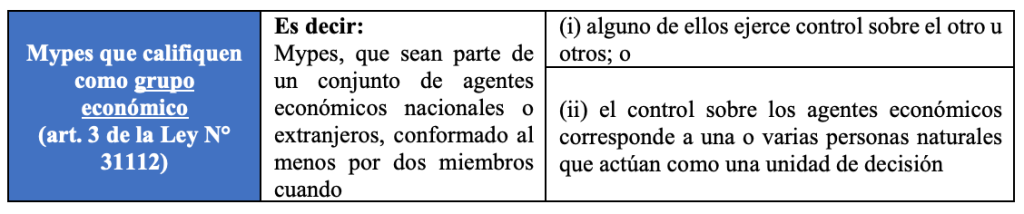

Lo que sí se regula en la norma expresamente son las Mypes excluidas de la ampliación. Así tenemos que el artículo 3 de la Ley N° 31940, y la R.S. N° 269-2023/SUNAT textualmente señalan que no están comprendidas en la ampliación del plazo:

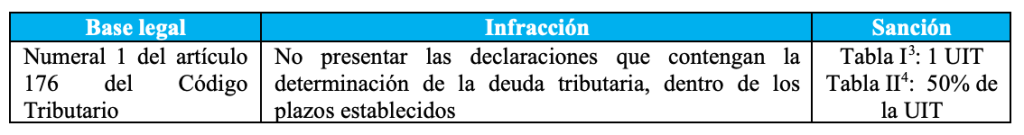

II. Infracción prevista del 176.1

En ese sentido, para los contribuyentes que omitan la presentación de la DJ 2023 implicaría la comisión de la siguiente infracción:

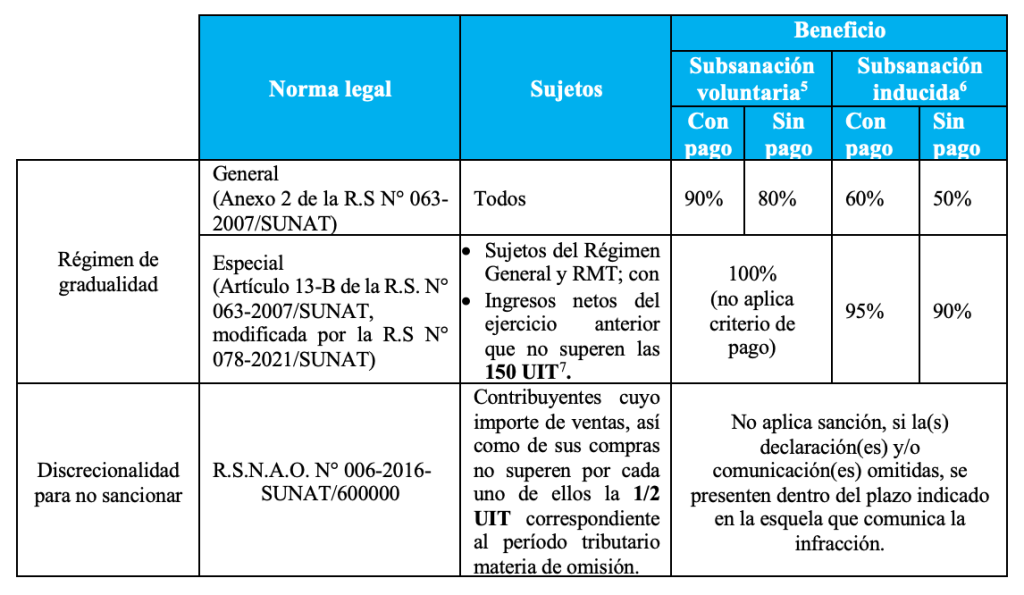

III. Régimen de gradualidad de multas y discrecionalidad para no sancionar

Con relación a la citada infracción, se puede señalar que son aplicables los siguientes beneficios que reducen la sanción (régimen de gradualidad) o la hacen inaplicable (discrecionalidad):

¿Pueden aplicarse la ampliación las Mypes que iniciaron operaciones en 2023 y por ello no obtuvieron ingresos durante el 2022?

Considerando que en la Ley N° 31940 no se contempla expresamente una limitación vinculada a la obtención de ingresos durante el 2022 o respecto del periodo de constitución o inicio de actividades, se podría considerar razonable y defendible que puedan estar incluidas las Mypes siempre que no se encuentre en el supuesto de exclusión.

Más aún cuando de una interpretación literal y conjunta de la ley y la R.S. se apreciaría que la intención del legislador es controlar que durante el ejercicio 2022 no se obtuvieron ingresos mayores a las 1700 UIT, lo cual queda evidenciado en los casos donde la Mypes recién iniciaron actividades durante el 2023, pues, como es obvio no se han declarado o registrado ventas durante el 2022, pues no las tuvieron (excluyendo supuestos de evasión).

¿Cuál es la postura de la Sunat?

Teniendo en cuenta que la Ley N° 31940 solo ha establecido un nivel de ingresos anuales del ejercicio anterior al de la declaración para ser considerados Mype, aquellas empresas que inicien o reinicien actividades en el ejercicio que corresponde la declaración (periodo 2023 pero que no estén activas en el 2022), no podrán acceder a lo establecido en la mencionada Ley, dado que no se cuenta con información histórica respecto de sus ingresos, no siendo posible evaluar su condición de Mype, por tanto, no estarían dentro del campo de aplicación de la presente Ley.

Fuente: Staff de Contadores & Empresas

Fecha: 29/04/2024

[1] Definida por el art. 4 del D.S. N° 013-2013-PRODUCE, como “la unidad económica constituida por una persona natural o jurídica, bajo cualquier forma de organización o gestión empresarial contemplada en la legislación vigente, que tiene como objeto desarrollar actividades de extracción, transformación, producción, comercialización de bienes o prestación de servicios”.

[2] Definidas bajo la Ley N° 31112.

[3] Personas y entidades generadoras de renta de tercera categoría incluidas las del Régimen Mype Tributario.

[4] Personas naturales que perciban renta de cuarta categoría, personas acogidas al Régimen Especial de Renta y otras personas y entidades no incluidas en las tablas i y iii, en lo que sea aplicable.

[5] Si se subsana la infracción antes que surta efecto la notificación de la Sunat en la que se le indica al infractor que ha incurrido en infracción.

[6] Si se subsana la infracción dentro del plazo otorgado por la Sunat para tal efecto. En el caso de la gradualidad especial prevista en el artículo 13-B de la R.S. N° 063-2007/SUNAT, se considera inducida si, se subsana la infracción a partir de la fecha en que surta efecto la notificación en la que se le indica al infractor que ha incurrido en infracción hasta el sétimo día hábil posterior a la notificación de la resolución de ejecución coactiva relativa a la resolución de multa, de corresponder.

[7] Se debe considerar los ingresos del ejercicio anterior a la declaración a la que está vinculada la infracción, considerando que la DJ Anual del 2023, está vinculada al ejercicio 2023, se deben considerar los ingresos de 2022.